Privathaftpflichtversicherung erklärt:

kurz zusammengefasst

- Eine Privathaftpflichtversicherung ist für jeden eine sehr wichtige Absicherung. Denn wer anderen einen Schaden zufügt, ist laut Gesetz verpflichtet diesen zu ersetzen.

- Dabei kann es z.B. bei Personenschäden zu sehr hohen Forderungen kommen, die unmittelbar in die Auflösung des Vermögens oder in die private Insolvenz führen. Auch Sachschäden oder Vermögensschäden führen zu sehr hohen und komplizierten Forderungen.

- Passiert ein Schaden, ist es wichtig dem Gesetz nach die Schäden zu begleichen. Auch sollten unberechtigte Forderungen abgewehrt werden. Genau das leistet die Privathaftpflichtversicherung im versicherten Schadenfall.

- Daher gilt: Der Beste Tarif ist gerade gut genug!

Denn es geht direkt um den Schutz des eigenen Vermögens. Da fast alles, wenn nötig zum Ersatz des Schadens und der Folgekosten herangezogen werden kann.

Wenn Sie sich schon bereits gut auskennen, können Sie sich auch direkt mit uns in Verbindung setzen und ein Angebot für Ihre Privathaftpflichtversicherung anfordern.

Inhaltsverzeichnis

- Welche Risiken können abgesichert werden?

- Welche Personen können Sie versichern?

- Welche Deckung bietet die Versicherung?

- Welche Leistungpflicht übernimmt der Versicherer?

- Was sind die summenmäßigen Begrenzung im Schadenfall?

- Welche besonderen Reglungen gibt es?

- Was sind ausgeschlossene Risiken?

- Was passiert bei Veränderungen der Risikos und gibt es eine Vorsorge bei neu hinzukommende Risiken?

- Wie ist das Verhalten im Schadenfall richtig?

- Wichtige Tipps!

- Weitere Informationen gewünscht?

Welche Risiken können abgesichert werden?

Die Haftungsgrundlage

§ 823 Schadensersatzpflicht Bürgerliches Gesetzbuch (BGB)

(1) Wer vorsätzlich oder fahrlässig das Leben, den Körper, die Gesundheit, die Freiheit, das Eigentum oder ein sonstiges Recht eines anderen widerrechtlich verletzt, ist dem anderen zum Ersatz des daraus entstehenden Schadens verpflichtet.

Welche Schaden sind versichert?

versichert

nicht versichert

Personenschäden

Definition: Leicht fahrlässig handelt, wer die im Verkehr erforderliche Sorgfalt außer Acht lässt (siehe auch § 276 Absatz 2 BGB)

Erklärung: Verletzung der Sorgfaltspflicht in einem geringeren Ausmaß, z.B. durch kurzzeitige Unaufmerksamkeit oder kleine Fehler.

„Huch, das wollte ich nicht!“

Beispiel: Umkippen eines Getränks auf einem Tisch, Umwerfen einer Vase.

Sachschäden

Definition: Grob fahrlässig handelt, wer in hohem Maße unbedacht und unvorsichtig agiert und somit seine Sorgfaltspflicht verletzt.

Erklärung: Schwerwiegendere Verletzung der Sorgfaltspflicht, bei der offensichtliche Risiken ignoriert werden.

„Da hätte ich aber besser aufpassen müssen!“

Beispiel: Bei hoher Geschwindigkeit mit einem Fahrrad um eine Häuserecke fahren, dabei einen Fußgänger in einen Unfall zu verwickeln.

Vermögensschäden

Definition: Reine Vermögensschäden

bedingt: „Mir egal…!“

direkt: „Ha! Den hab ich gut getroffen!“

Beispiel: Zerstörung fremden Eigentums mit Absicht, absichtliches Überfahren einer roten Ampel mit einem Fahrrad.

Welches Verhalten ist versicherbar?

versichert

nicht versichert

leichte Fahrlässigkeit

Definition: Leicht fahrlässig handelt, wer die im Verkehr erforderliche Sorgfalt außer Acht lässt (siehe auch § 276 Absatz 2 BGB)

Erklärung: Verletzung der Sorgfaltspflicht in einem geringeren Ausmaß, z.B. durch kurzzeitige Unaufmerksamkeit oder kleine Fehler.

„Huch, das wollte ich nicht!“

Beispiel: Umkippen eines Getränks auf einem Tisch, Umwerfen einer Vase.

grobe Fahrlässigkeit

Definition: Grob fahrlässig handelt, wer in hohem Maße unbedacht und unvorsichtig agiert und somit seine Sorgfaltspflicht verletzt.

Erklärung: Schwerwiegendere Verletzung der Sorgfaltspflicht, bei der offensichtliche Risiken ignoriert werden.

„Da hätte ich aber besser aufpassen müssen!“

Beispiel: Bei hoher Geschwindigkeit mit einem Fahrrad um eine Häuserecke fahren, dabei einen Fußgänger in einen Unfall zu verwickeln.

bedingter u direkter Vorsatz

Definition: Vorsatz ist der Wille zur Verwirklichung eines Straftatbestandes in Kenntnis aller seiner objektiven Tatumstände.

bedingt: „Mir egal…!“

direkt: „Ha! Den hab ich gut getroffen!“

Beispiel: Zerstörung fremden Eigentums mit Absicht, absichtliches Überfahren einer roten Ampel mit einem Fahrrad.

Welche Risiken können mit einer privaten Haftpflichtversicherung abgesichert werden?

Privat-Haftpflichtversicherung

Als Fußgänger, Radfahrer, Skater oder Tretrollerfahrer

Als aufsichtspflichtige Eltern Minderjähriger

In Haus und Wohnung

Beim Schneeräumen (Räum- u. Streupflicht)

Im Ausland

Beim Sport

zusätzlich versicherbare Haftpflicht-Risiken

Gewässerschaden-Haftpflicht

Wasserfahrzeuge

Bauherrenhaftpflicht

Haus und Grundbesitzerhaftpflicht

Tierhalterhaftpflicht

Jagdhaftpflicht

Abgrenzung bei besonderer beruflicher Tätigkeit

Diensthaftpflichtversicherung

Alle Beschäftigten im Öffentlichen Dienst sollten eine Diensthaftpflichtversicherung abschließen. Dies ist besonders für Beschäftigte sinnvoll, die im Rahmen ihrer betrieblichen Tätigkeit Personen-, Sach- oder Vermögensschäden verursachen können. Dazu gehören z. B. folgende Berufsgruppen: Polizeibeamte, Berufsfeuerwehr, Lehrer, Erzieher, Pflegekräfte, Juristen, Soldaten, Zollbeamte, Justizbeamte und Justizangestellte, Richter, Verwaltungsbeamte und Verwaltungsangestellte, Staatsanwälte, Arbeiter- /innen

Berufshaftpflicht

z.B.: Steuerberater, Notare, Rechtsanwälte, Wirtschaftsprüfer, Ärzte, Architekten (abhängig vom Bundesland), Versicherungsvermittler (nach §34d Gewerbeordnung), Immobilienkreditvermittler (nach §34i Gewerbeordnung)

Vermögensschadenhaftpflicht

Welche Sachen sind versichert?

Was ist ein Wohngebäude?

Gebäude inklusive Nebengebäude und Garagen

Gebäude sind mit dem Erdboden verbundene Bauwerke die Schutz vor der Umwelt bieten

Was sind Gebäudebestandteile?

- Türen, Fenster

- Balkone

- Eingeklebte Teppiche, Tapeten

- Innenschwimmbecken, Pools

- Einbruchmeldeanlage

- Einbaumöbel

- Markisen

- Zubehör, soweit es sich im Haus oder am Haus befindet und der Instandhaltung des Gebäudes dient

Falls auf dem Versicherungsgrundstück

- Klingel- und Briefkastenanlagen, Müllboxen, Terrassen

- Solar- und Photovoltaikanlagen, Antennenanlagen

- Zähler für Wasser, Gas, Elektrizität und Wärme

Was sind Grundstücksbestandteile?

Als Beispiel sollen die folgenden Punkte dienen. Sie gelten als mitversichert, wenn diese im Versicherungsschein genannt sind!

- Bänke

- Begrenzungsmauern

- Beleuchtungsanlagen

- Einfriedungen und Zäune

- elektrische Freileitung

- Fahnenständer

- Fahrradständer

- Hundezwinger

- Lampen

- Masten

- Papierkörbe

- Schilder

- Schutzwände

- Überdachungen

Gegen welche Gefahren kann man sich versichern?

Entschädigung wird für die versicherten Sachen geleistet, wenn diese durch die folgenden Gefahren zerstört werden.

Feuer

Brand, Blitzschlag, Explosion, Implosion, Anprall oder Absturz eines Flugzeuges, seiner Teile oder seiner Ladung, Nutzwärmeschäden, Anprall eines Kraft-, Land-, Wasser-, Schienenfahrzeuges, Verpuffung, Rauch und Ruß, Seng- und Schmorschäden, Überschalldruckwellen

Sturm und Hagel

Sturm ab einer Windstärke von 62km/Stunde, Hagel als Eiskörner

Leitungswasser

Rohrbruchschäden der Wasser Zu- oder Ableitung innerhalb und außerhalb von Gebäuden, Nässeschäden von Leitungswasser, Zu- und Ableitung auf dem Grundstück und außerhalb des Grundstückes im engen Umfang

Elementargefahren

- Erdbeben

- Überschwemmung des gesamten Grundstückes (auch aufgrund von Starkregen)

- Rückstau

- Lawinen

- Schneedruck

- Erdsenkung und Erdrutsch

- Vulkanausbruch

Teilweise Überschwemmung des Grundstückes, Balkon, Dachterrasse etc. kann vereinzelt als extra Baustein abgesichert werden.

Regelmäßig wird hier eine Selbstbeteiligung in z.B. 10 % bis maximal 5.000 € vereinbart. Oder eine feste Summe von z.B. 500 € veranschlagt. Erste Versicherer bieten schon Selbstbeteiligungen für nur einzelne Gefahren an.

Im Schnitt gilt eine Wartezeit von 1 Monat, bis der Versicherungsschutz greift.

Im Einzelfall muss Ihr Objekt auf Versicherbarkeit geprüft werden.

Glasbruch

Es wird Ersatz geleistet, egal durch welche Ursache eine Scheibe zu Bruch geht.

Gebäudeverglasung:

- Scheiben und Platten aus Glas

- Spiegel

- Glasbausteine

- Lichtkuppel

- Wintergärten

- Scheiben von Gartenhäusern

- Scheiben von Schwimmbadabdeckungen

unbenannte Gefahren / Allgefahren Deckung

Die versicherten Sachen sind versichert, wenn sie durch ein plötzliches und unvorhergesehenes Ereignis zerstört oder beschädigt werden.

Versichert ist alles, was nicht ausdrücklich ausgeschlossen ist.

Bespiele für Ausschlüsse:

- Krieg, Innere Unruhen und Kernenergie

- Trockenheit oder Austrocknung

- Grundwasser

- Schäden durch Mikroorganismen

…

Die Ausschlüsse von sind von Versicherer zu Versicherer unterschiedlich. Daher kann es sinnvoll sein diese genau zu prüfen.

Meistens gilt hier eine Selbstbeteiligung von ca. 250 – 500 €

Der Umfang der Leistung kann zwischen einzelnen Versicherern und den einzelnen Tarifen abweichen.

Welche wichtige Erweiterungen gibt es?

Je nach Ausstattung fällt ein gesonderter Versicherungsbedarf an.

Solar- und Geothermie

Die Anlagen sind wie folgt versicherbar:

- Bedienungsfehler, Ungeschicklichkeit oder Vorsatz Dritter

- Konstruktions-, Material- oder Ausführungsfehler

- Kurzschluss

- Versagen von Mess-, Regel- oder Sicherheitsein- richtungen

- Wasser-, Öl- oder Schmiermittelmangel

Es gilt häufig eine Selbstbeteiligung pro Schadenfall in Höhe von ca. 150 €.

Photovoltaik

Die Anlage ist wie folgt versicherbar:

- Konstruktions-, Material- und Ausführungsfehler

- Bedienungsfehler und Ungeschicklichkeit

- Kurzschluss, Überstrom oder Überspannung

- Vandalismus und Vorsatz Dritter

Die Anlagen sind bis zu einer Größe von z.B. 15 kWp versicherbar. Anlagen die größer ausfallen können über eine extra Versicherung abgesichert werden.

Haustechnik

Haustechnische Anlagen sind z.B.:

- stationäre Klimaanlage

- Personenaufzüge

- elektrische Antriebe von Rollläden

- Garagen

- Steuerungseinheiten von Heizungsanlagen

- Elektrische Türöffner

- Alarmanlagen

- Wärmepumpen (auch gegen einfachen Diebstahl versicherbar als Extrabaustein)

Die Anlagen sind wie folgt versicherbar:

- Bedienungsfehler, Ungeschicklichkeit oder Vorsatz Dritter

- Konstruktions-, Material- oder Ausführungsfehler

- Kurzschluss

- Versagen von Mess-, Regel- oder Sicherheitseinrichtungen

- Wasser-, Öl- oder Schmiermittelmangel

Es gilt häufig eine Selbstbeteiligung pro Schadenfall in Höhe von ca. 150 €. Eine maximale Entschädigungsgrenze wird meistens auch vorgegeben.

Schutzbrief

Rund um die Uhr und an 7 Tagen die Woche gilt die schnelle Unterstützung des Versicherers z.B. für:

- Notfall-Reparaturservice für Sanitär-, Elektro- und Heizungsinstallationen

- Rohrreinigung bei Verstopfung

- Schlüsseldienst bei Aussperrung, verlorenem oder abgebrochenem Schlüssel

- Wespennestentfernung und Schädlingsbekämpfung

Dabei übernimmt der Versicherer einen festen Betrag von z.B. 500 €, wenn Sie über die vom Versicherer vorgegebene Notfallnummer einen Notdienst kommen lassen.

Der Umfang der Leistung kann zwischen einzelnen Versicherern und den einzelnen Tarifen abweichen.

Was sind Versicherte Kosten im Schadenfall?

Diese Kosten sollten separat zur Versicherungssumme versichert sein. Damit dem Wiederaufbau nichts im Wege steht müssen diese auch sehr großzügig abgesichert werden.

- Aufräumungs-,

- Abbruch-,

- Bewegungs- und

- Schutzkosten

- Sachverständigen-kosten,

- Dekontaminations-kosten für verseuchtes

Erdreich, - Mehrkosten für behördliche Auflagen

Aufwendungen für:

- Baumentsorgung und

- Grundstücksbepflanzungen

z.B. inklusive Stumpfentsorgung

Kosten für die Koordination von Handwerkern bei der

Wiederherstellung Ihres Gebäudes, wenn der eingetretene Schaden

mehr als z.B. 25.000 Euro beträgt.

- Mietausfall für Wohnräume oder

- Hotelkosten bei Unbewohnbarkeit

Kosten im Zusammenhang mit einem Fehlalarm von Rauchmeldern

und weiteren Gefahrenmeldeanlagen

Reparaturkosten für Gebäudebeschädigung durch unbefugte Dritte

Kosten für den Mehrverbrauch bei Verlust von Frischwasser und Gas

(Medienverlust)

Der Umfang der Leistung kann zwischen einzelnen Versicherern und den einzelnen Tarifen abweichen.

Welche Versicherungswerte gibt es?

Der Versicherungswert bietet die Summe die zur Reparatur oder zum Wiederaufbau zur Verfügung steht.

Gleitender Neuwert

Empfehlungen/ Regelfall

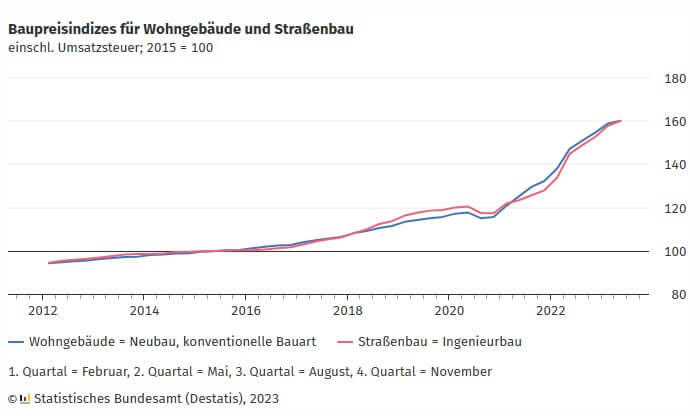

Das ist ein ortsüblicher Neubauwert. Dieser gleitende Neuwertfaktor wird ermittelt durch z.B. Quadratmeter Wohnfläche oder mittels Wertermittlungsbögen in den Preisen des Jahres 1914 (Goldmark) als Richtwert. Dieser Richtwert wird vom Versicherer jährlich mittels des Baupreisindexes angepasst.

Neuwert

Auf Wunsch des Eigentümers

Die Versicherungssumme wird fest vereinbart. Der Versicherungsnehmer trägt das Risiko der Anpassung

Zeitwert

Möglicher Entschädigungswert im Bedarfsfall

Neuwert abzüglich eines Betrages für die Wertminderung durch Alter/ Abnutzung

Gemeiner Wert

im Bedarfsfall

Wenn das Gebäude dauerhaft entwertet ist oder zum Abbruch bestimmt ist

Ungeachtet über welche Methode der Neuwert ermittelt wird, muss er ausreichen um das Gebäude wieder neu zu errichten. Das bedeutet, dass man sich hier auf den z.B. vom Versicherer ermittelten Wert nicht vollständig verlassen sollte und immer zu prüfen hat ob dieser ausreichend ist. Mehr Informationen dazu erhalten Sie in „Wichtige Tipps“ weiter unten auf dieser Seite.

Gleitender Neuwert zur Vermeidung einer Unterversicherung

"Wert 1914" in Goldmark als Berechnungsgrundlage zur Gebäudewertermittlung

Was zeichnet den Wert 1914 aus?

- Fiktiver Rechenwert zur Schaffung einer Einheitlichen Basis

- Stabile Baupreise aus dem letzten Friedensjahr vor dem Ausbruch des 1.Weltkrieges als Reverenzwert

- Das Statistische Bundesamt ermittelt jedes Jahr einen neuen Baupreisindex zur Umrechnung in € mithilfe der Neuwertfaktors

- Mit diesem Rechenwert kann man die Höhe der Entschädigung zum Zeitpunkt des Schadens berechnen und so eine Unterversicherung vermeiden

Was zeichnet den Wert 1914 aus?

- Fiktiver Rechenwert zur Schaffung einer Einheitlichen Basis

- Stabile Baupreise aus dem letzten Friedensjahr vor dem Ausbruch des 1.Weltkrieges als Reverenzwert

- Das Statistische Bundesamt ermittelt jedes Jahr einen neuen Baupreisindex zur Umrechnung in € mithilfe der Neuwertfaktors

- Mit diesem Rechenwert kann man die Höhe der Entschädigung zum Zeitpunkt des Schadens berechnen und so eine Unterversicherung vermeiden

Bildquelle: Baupreisindizes für Wohngebäude und Straßenbau (2015 = 100) – Statistisches Bundesamt (destatis.de)

Information: Im Jahr 1970 lag dieser Wert noch bei 24%. Im Jahr 2023 liegt dieser mittlerweile bei 160,2%.

Rechenbeispiel:

Versicherungswert 1914: 40.000 Mark x 19,614 (Baupreisindex 2023) : 784.560,00 € (Neubauwert 2023)

Welche Wertermittlungsverfahren gibt es?

Wie kann man den richtigen Wert für das Objekt ermitteln?

Wertermittlungsbogen

Der Versicherer kann hier zu verschiedenen Merkmalen des Gebäudes Fragen stellen um einen Wert zu ermitteln.

Beispiele dafür sind:

- Quadratmeter Wohnfläche (nach Wohnflächenverordnung)

- umbauter Raum (= Kubikmeter)

- Zutreffende Beantwortung von Antragsfragen nach Größe, Ausbau und Ausstattung des Gebäudes

Häufig werden diese Merkmale in einem sogenannten Wertermittlungsbogen abgefragt. Hierbei ist auf die korrekte Beantwortung der Fragen zu achten.

Angabe des Neubauwertes in Preisen eines anderen Jahres

Zur Berechnung wird das Jahr genommen indem gebaut wurde und anschließend wird dieser alte Neubauwert auf das aktuelle Jahr hochgerechnet mittels des Wert 1914.

Anerkannte Schätzung eines Bausachverständigen

Durch einen Bausachverständigen wird das Gebäude geschätzt und der Wert 1914 festgesetzt. Erkennt der Versicherer diese Versicherungssumme an, gilt als richtig ermittelt. Der Versicherer verzichtet gleichzeitig auf die Einrede der Unterversicherung.

Wie gestaltet sich der Übergang der Versicherung auf einen Erwerber?

Eigentümerwechsel: Der Verkauf oder Kauf einer Immobilie und der Gebäudeversicherungsvertrag

Was passiert mit der Gebäudeversicherung beim Hauskauf?

Beim Kauf einer Immobilie geht der Versicherungsvertrag mit allen Rechten und Pflichten auf den Erwerber über. Damit wird gewährleistet, dass der Erwerber Versicherungsschutz hat. Der Umfang des Versicherungsschutzes sollte dabei so früh wie möglich beim Inhaber erfragt werden.

Wann geht die Versicherung auf den Erwerber über?

Die Versicherung geht erst mit Grundbucheintragung (Grundbuch Abteilung 1) auf den Erwerber über. Erst dann ist der Käufer auch Eigentümer des Grundstückes samt Bebauung.

Wie erhält der Erwerber Kenntnis von der Versicherung?

Der Verkäufer teilt seiner Versicherung unverzüglich den neuen Käufer mit und diese Teilt DSGVO Konform dem Erwerber den Versicherungsumfang mit. Nach §97 VVG können der Verkäufer oder der Käufer den Verkauf der Immobilie dem Versicherer gegenüber anzeigen. Der Verkäufer muss nur Sorge tragen, dass der Versicherer von dem Verkauf erfährt.

Gibt es ein gesondertes Kündigungsrecht beim Erwerb?

Nach dem Grundbucheintrag oder nach dem der Erwerber von einer Gebäudeversicherung erfährt, hat der Erwerber 1 Monat Zeit falls gewünscht ein Sonderkündigungsrecht gelten zu machen. Dies kann sofort oder zum Ende der laufenden Versicherungsperiode ausgesprochen werden.(§ 96 VVG)

Was ist mit dem Versicherungsbeitrag?

Für den Beitrag des Vertrages haften Verkäufer und Käufer im Jahr des Erwerbs gesamtschuldnerisch, also gemeinsam.

Es Empfiehlt sich die Beitragszahlung der Versicherung beim Notar zu besprechen.

Was ist bei dem Versicherungsvertrag zu Prüfen?

Es ist dringend empfohlen, den Vertrag gründlich zu prüfen und mit dem Vermittler Ihrer Wahl zu Besprechen in z.B. folgenden Punkten:

- Umbau-/Modernisierungsmaßnahmen die Sie geplant haben

- Leistungsumfang nach Ihren Wünschen

- Versicherungssumme aktuell?

- Vorschadensituation beim derzeitigen Versicherer

Die Prämienhöhe oder ein guter Markenname eines Versicherers alleine sind kein Garant für die bedarfsgerechte Versicherung Ihres neuen zu Hauses.

Wie ist das Verhalten im Schadenfall richtig?

Nach den Notmaßnahmen zu denen eine Pflicht besteht, wie z.B. Polizei oder Feuerwehr zu informieren, kommen folgende Schritte in Betracht:

- Schadenmeldung beim Versicherer (z.B. bis zu max. 1 Monat nach dem Eintritt des Schadenfalls)

- Sofortmaßnahmen mit dem Versicherer absprechen

- das weitere Vorgehen mit dem Versicherer besprechen ggf. mit dem Regulierer absprechen

- Dokumentation mit Fotos und schriftlichen Bericht (Wann, Was, Wie, Warum und nach Absprache mit wem gemacht wurde)

- Rechnungen von Handwerkern und beschädigte Teile müssen aufgehoben werden

- Bei hohen Zahlungen die in Vorkasse geleistet wurden, können schon Teilzahlungen verlangt werden

Im individuellen Fall kann die Reihenfolge oder die einzelnen Punkte von den notwendigen oder richtigen Schritten abweichen. Halten Sie für den korrekten Ablauf Rücksprache mit Ihrem Vermittler und Ihrem Versicherer.

Wichtige Tipps!

Hier folgen ein paar praktische Hinweise:

Vermieter und Glasbruch-versicherung

Der Vermieter kann auch die Glasbruchversicherung auf die Mieter umlegen und dadurch sicher sein, dass solche Schäden beglichen werden.

Grobe Fahrlässigkeit mitversichern

Der häufigste Grund warum ein Versicherer im Schadenfall die Leistung kürzt ist die grobe Fahrlässigkeit.

Es ist möglich und derzeit auch bei sehr guten Versicherungsdeckungen üblich, Klauseln mitzuversichern bei denen im Schadenfall auch geleistet wird, wenn das Schadenereignis grob Fahrlässig herbei geführt wurde.

Das heißt konkret, dass der Verschuldensgrad nicht mehr relevant ist außer der Schaden wird Vorsätzlich z.B. absichtlich herbei geführt.

Dies schafft Klarheit über die Versicherungsleistung im Schadenfall, da diese ohne Kürzung ausgezahlt wird.

Zu- oder Ableitungsrohre außerhalb des Gebäudes berücksichtigen

Diese sind unterschiedlich versicherbar.

Es kann z.B. sein, dass der Gebäudebesitzer laut der geltenden Stadtverordnung für die Zu- oder Ableitung bis zu den Hauptleitungen die Haftung trägt. Dann sollten man diese auch in dem Versicherungsvertrag mitversichern.

Denn im Schadenfall liegt die Leitung regelmäßig außerhalb Ihres Grundstückes und ist auf diese weise nicht versichert. Dann bleibt man auf den Kosten für eine Notwendige Reparatur sitzen.

Ähnlich ist es, wenn Sie einen Pool im Garten haben oder einen Teich der mit seinen Zu- oder Ableitungsrohren versichert werden sollte.

Unterversicherungs- verzicht vereinbaren

Mit Vereinbarung dieser Klausel wird im Schadenfall nicht geprüft, ob eine Unterversicherung vorliegt.

Das heißt, es wird der Schaden bis zur vereinbarten Versicherungssumme ohne Abzug gezahlt, wohl die Versicherungssumme zu niedrig gewählt wurde. Denn normaler Weise wird dann die Schadenauszahlung gekürzt. Die Klausel beschleunigt meist auch die Bearbeitung im Schadenfall.

In der Regel gilt diese Klausel als Vereinbart, wenn nach vom Versicherer vorgegebenen Parametern die Versicherungssumme ermittelt wurde.

Unterschiede: Ein-/ Zweifamilienhäuser und Mehrfamilienhäuser

Häuser mit vielen Wohnungen werden im sogenannten Gewerbetarifen abgesichert und Ein- und Zweifamilienhäuser in Privattarifen. Dieser Unterscheid ist sehr wichtig! Da die Tarife die dem zu Grunde liegen sich in wichtigen Punkten stark unterscheiden. Wie z.B. im Umfang der oder in der Versicherbarkeit von grober Fahrlässigkeit.

Meistens sind die Gewerbetarife bezogen auf die Versicherungssumme kostengünstiger als die Privatkundentarife. Jedoch gibt es in den Privatkundentarifen häufig deutlich bessere Leistungsoptionen. Wann man in welchen Tarif fällt ist von Versicherer zu Versicherer unterschiedlich.

Wenn man zu den Gebäudeinhabern gehört, die beide Tarife wählen können, sollte man genau prüfen, welche Möglichkeiten man auf dem Versicherungsmarkt zu welchem Preis-/ Leistungsverhältnis hat.

Schutzbrief miteinschließen

Der Schutzbrief ist relativ günstig und bietet die Sicherheit, dass der Versicherer eine Vorauswahl der Handwerker in dem Punkt Qualität und Zuverlässigkeit getroffen hat.

Somit sollten es zum Beispiel zu keinen überteuerten Schlossöffnungskosten kommen falls man sich Aussperrt.

Auch bei Rohrverstopfung kann diese bis zum gewissen Betrag vom Versicherer übernommen werden. Somit muss in Mehrfamilienhäusern nicht herausgefunden werden, wer die Verstopfung verursacht hat. Keiner muss deshalb jemandem mit den Kosten versuchen zu belangen oder aufgrund von Mangeln an Beweisen auf diesen selber sitzen bleiben.

Prüfen Sie die Versicherungs-summe genau

Man kann sich nicht nur auf die Versicherungssumme verlassen, die man zum Beispiel durch einen Wertermittlungsbogen ermittelt hat. Dieses Verfahren sichert einem nur die Klausel mit dem Unterversicherungsverzicht zu.

Aber ob die Summe im Schadenfall ausreichend ist, sollte immer noch einmal individuell geprüft werden. Es kommt vor, dass eine Gebäudewertermittlung einen Wert z.B. von 760.000,00 € für das Versicherungsjahr ergibt. Jedoch wurde das Haus im Jahr davor für knapp 980.000,00 € fertiggestellt. Die Differenz kann hier zu Lasten des Inhabers gehen.

Das kommt vor, wenn die Verbauten Sachen nicht durchschnittlich sind und ist derzeit in unserer Region häufiger der Fall.

Versicherte Kosten so hoch wie möglich vereinbaren

Versicherte Kosten sind eine sehr wichtige Position in der Wohngebäudeversicherung. Diese sollte immer so hoch wie möglich abgeschlossen werden.

Zum Beispiel können die Kosten für den vollständigen Abriss des zerstörten Hauses nach einem Brandschaden sonst die Versicherungsleistung verhindert.

Abrissarbeiten nach einem Brandschaden werden wegen dem hohen Anteil an Sondermüll sehr Kostenintensiv. Wenn man sich diese Kosten nicht leisten kann und diese viel zu gering versichert sind, kann das den Wiederaufbau zum Neuwert mit allen versicherten Mehrkosten verhindern. Denn diese Leistungen werden nur gezahlt, wenn eine vollständige Wiedererrichtung des Hauses vorgenommen wird.

Meistens zehren solche Schadenereignisse so schon sehr schwer an den Rücklagen des Inhabers. Problematisch kann es dann auch noch werden, wenn das Haus sogar Kreditfinanziert ist. Denn möglicherweise ist die Bonität schon ausgereizt und man bekommt, wenn überhaupt nur zu sehr schlechten Konditionen einen Kredit für die Abrisskosten. Zusätzlich fehlt auch das Haus als Kreditsicherheit für eine Nachbeleihung.

Es gibt noch viele weitere Punkte, die wir in den eigenen Prüfmustern unserer „Versicherungsmanufaktur“ berücksichtigen. Sprechen Sie uns gerne in Ihrem individuellen Fall direkt an.

Auch gerade im Bezug auf alte Versicherungsbedingungen fallen noch viele weitere Parameter an. Z.B. der Anprall von Fahrzeugen ist bei alten Bedingungen meist nicht mitversichert. Zu Zeiten von Packet-Dienstleistern die fast täglich vor der Haustür stehen kommt es tatsächlich häufiger vor, dass hier Anprallschäden entstehen. Bis dieser Schaden auffällt, falls der Packetbote diesen nicht meldet, kann es so lange dauern bis kein Schuldiger mehr zu ortbar ist. In neuen Bedingungen sind dieser Punkt und viele weitere mitversichert.